PitchBook julkaisi syyskuun alussa katsauksen vuoden 2025 toisen neljänneksen private market -rahoituksen hankinnasta. Raportti paljastaa, miten private debt, private equity ja kiinteistöt ovat menestyneet muuttuvassa markkinaympäristössä – ja missä omaisuusluokissa sijoittajien kiinnostus on jatkanut kasvuaan.

Private Debt

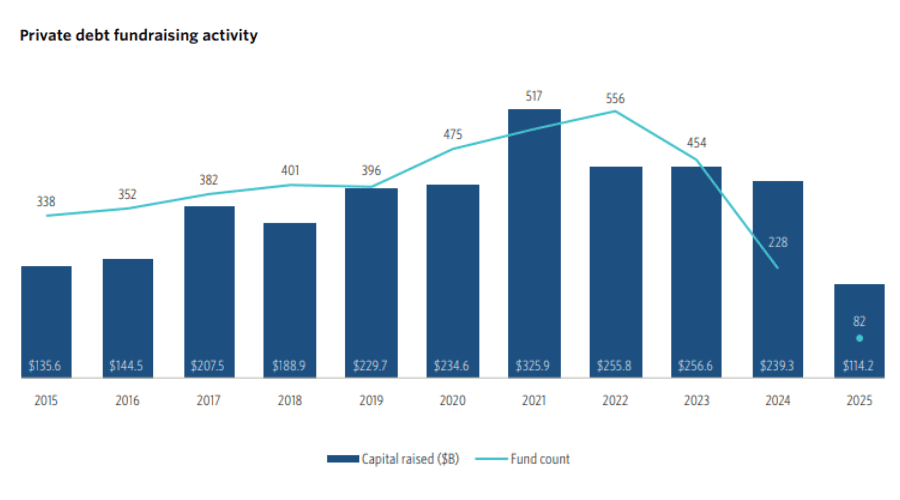

PitchBookin raportti tarkasteli private debtiä vuoden 2025 alussa ja sen mukaan omaisuusluokka oli edelleen kannattava, vaikka se jäikin hieman alle viime vuosien huipputason. Kesäkuun 2025 loppuun mennessä omaisuusluokassa oli suljettuja rahastoja yhteensä 114,2 miljardin dollarin arvosta. Pääomamäärä pysyy lähellä ennätysvuosien tasoa, mutta rahastojen määrä on selvästi vähäisempi.

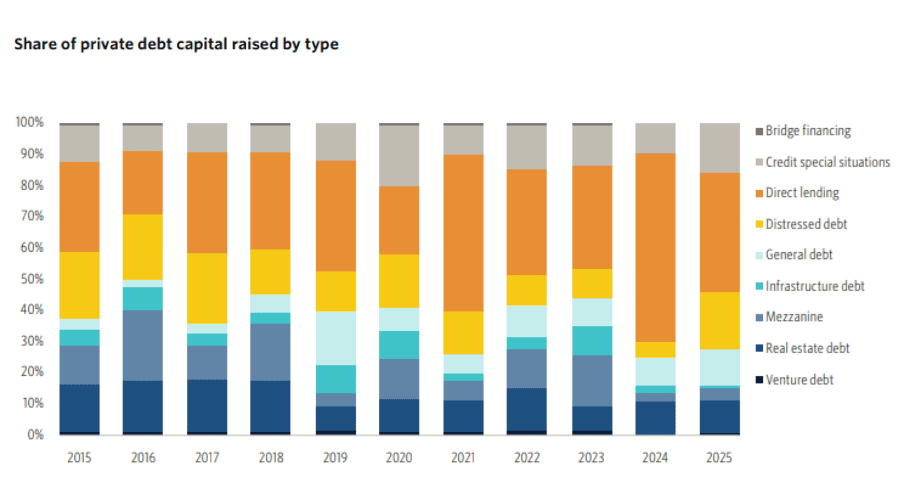

Rahastotyypeittäin direct lending on palannut lähemmäs historiallista tasoaan raportin mukaan: sen osuus oli 38,3 % kerätystä pääomasta, kun vielä vuonna 2024 vastaava luku oli poikkeuksellisen korkea, 61,1 %.

merkittävimpiä suljettuja velkarahastoja Q2 2025:llä olivat mm.:

- Atlas Capital Resources V: 6,3 miljardia dollaria (tuplasi edeltäjänsä koon)

- Apollo Accord+ II Fund: 4,8 miljardia dollaria (tuplasi myös edeltäjänsä)

- Crestline Direct Lending Fund IV: 3,5 miljardia dollaria

- AlpInvest Strategic Portfolio Finance II: tarjoaa joustavia ratkaisuja PE-rahastoille, GP:ille ja LP:ille luoton ja pääoman välimaastossa

Rahoituksen hankintaraportti huomioi myös, että vaikka rahoituksen hankintavauhti perinteisten rahastojen puolella näyttää hidastuvan, retail-kanavan evergreen-rahastot (esim. BDC:t, interval- ja tender offer -rahastot) houkuttelevat edelleen sijoittajia vakaiden tuottojen ja kassavirran ansiosta.

Private Equity

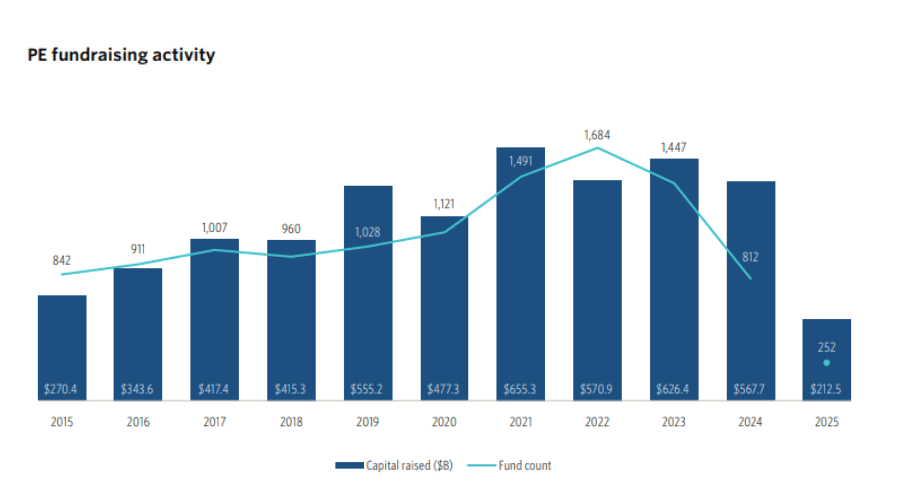

Raportti kertoo, että private equity -rahoituksen hankinta oli merkittävässä paineessa vuoden 2025 toisella vuosineljänneksellä. Rahastoja suljettiin yhteensä 88,9 miljardin dollarin arvosta 110 kappaletta, mikä jäi selvästi alle Q3 2023 lähtien lasketun neljännesvuosikeskiarvon (146,1 miljardia dollaria ja 266 rahastoa). Myöhässä raportoivat rahastot tuovat vielä hieman lisäystä, mutta kokonaisuudessaan kyse oli yhdestä viime vuosien heikoimmista neljänneksistä.

Private equityn osuus koko private capital -rahoituksen hankinnasta putosi 32 prosenttiin, mikä on matalin taso 18 kuukauteen ja 900 peruspistettä alle keskiarvon (41 %) Q3 2023 lähtien. Raportin mukaan lasku kertoo sijoittajien kohdentavan varojaan yhä enemmän muihin strategioihin.

Alueittain Pohjois-Amerikka vahvisti johtoasemaansa 68,4 prosentin osuudella, mikä on selvästi yli sen 10 vuoden keskiarvon. Euroopan osuus oli 25,9 %, hieman keskiarvoa korkeampi, kun taas Aasian osuus laski 4,3 prosenttiin, lähes 1 000 peruspistettä sen 10 vuoden keskiarvon alapuolelle.

Kiinteistöt

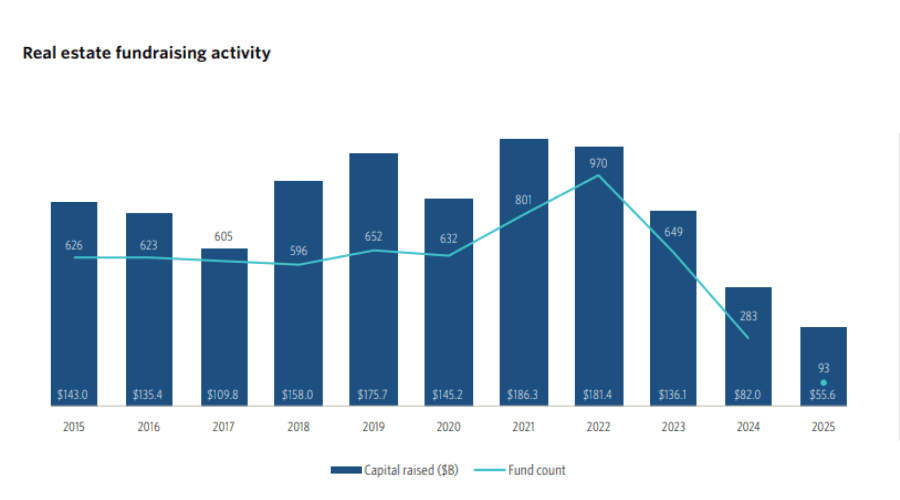

PitchBookin analyytikkojen mukaan Private real estate -rahoituksen hankinta näyttää vihdoin elpymisen merkkejä. Ensimmäisen vuosipuoliskon aikana suljettiin 93 rahastoa yhteensä 55,6 miljardin dollarin arvosta, mikä nostaa rahoituksen hankinnan vauhdin lähes 30 miljardia dollaria vuoden 2024 tason yläpuolelle, mikäli trendi jatkuu. Rahastojen sulkeminen on kuitenkin ollut hidasta – keskimäärin se on vienyt 27,9 kuukautta. Hitaampi tahti ja pienempi määrä onnistuneita keruita ovat laskeneet käyttämätöntä pääomaa, joka oli vuonna 2024 362,8 miljardia dollaria – yli 50 miljardia vähemmän kuin vuoden 2023 huipputaso.

Alueellisesti rahoituksen hankinta on aiempaa hajautuneempaa:

- Pohjois-Amerikka keräsi 43,4 % H1:n pääomasta, mikä on selvästi sen tyypillistä pitkän aikavälin osuutta matalampi.

- Euroopan osuus oli 33,5 % ja Aasian 21,6 %, molemmat tavallista korkeammalla.

Euroopan kiinteistömarkkinoilla nähtiin myös muita alueita merkittävämpiä arvonnousuja. Samaan aikaan Yhdysvaltoihin liittyvät riskit ovat kasvaneet kauppapolitiikan ja inflaatiopaineiden vuoksi, mikä vähentää sijoittajien kiinnostusta. Tästä kertoo se, että Q2:n 15 suurimmasta rahastosta vain kuusi oli yhdysvaltalaisia, ja niistäkin harva sijoittaa kotimaahan – pääomaa suunnataan yhä enemmän Eurooppaan, Aasiaan ja Lähi-itään.

KIINNOSTUITKO?

Tarvitseeko yrityksesi lainarahoitusta kauttamme? Täytä lyhyt lainahakemuksemme, niin olemme teihin yhteydessä! Ja mikäli haluat aina uusista sijoituskierroksista tiedon sähköpostiisi, liity alta mukaan sijoittajalistallemme.